去年市場歷經了空頭,也是涓涓從進入股市以來虧最多的一年,儘管到了今年的現在,有慢慢的賺回去年的虧損,但是仍然餘悸猶存,現在的台股市場仍在所有恐懼貪婪的心態下,驚驚漲,就在我徬徬惶惶時候,翻到去年買的一本書,非常後悔沒有提早閱讀,如果有提早閱讀,也許我對於再次看到台股市場有空轉多我可以更相信這件事情的真實性,現在我分享這本書我覺得很有感的觀點,在現在目前台股市場看似轉多的行情,但面對美股的通貨膨脹雖已降低,但仍有許多論述擔心可能不會持續的維持低通膨、美國企業不知道否軟著陸,俄烏戰爭仍未結束,台股又已經漲了一波,相信這本書跟著肯恩費雪洞悉市場-面對股市波動,投資大師教你正確解讀市場規律,將是-很好的前導書,安定投資人的定心丸。

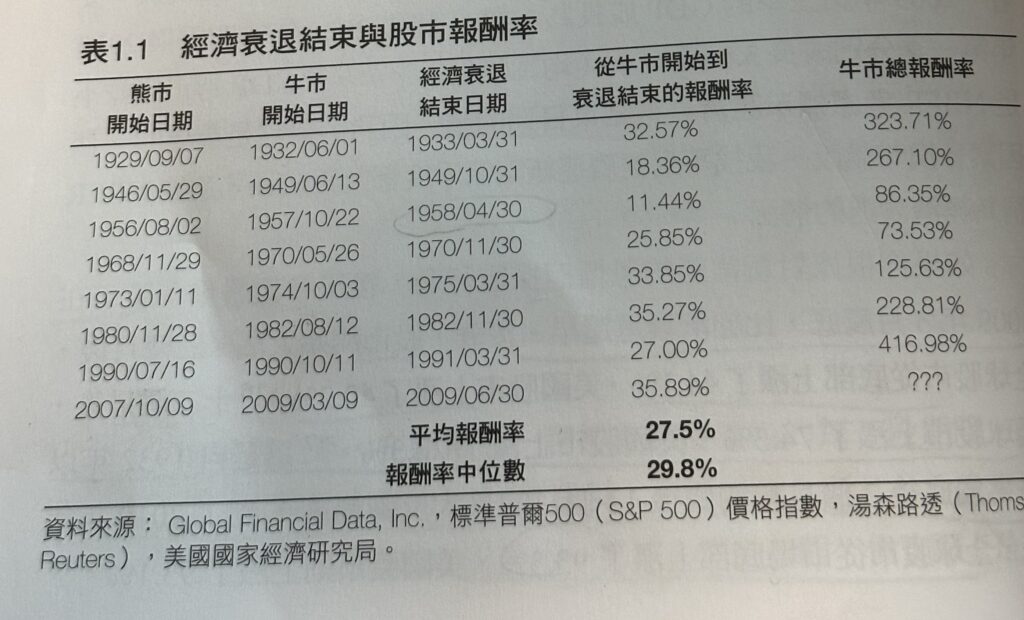

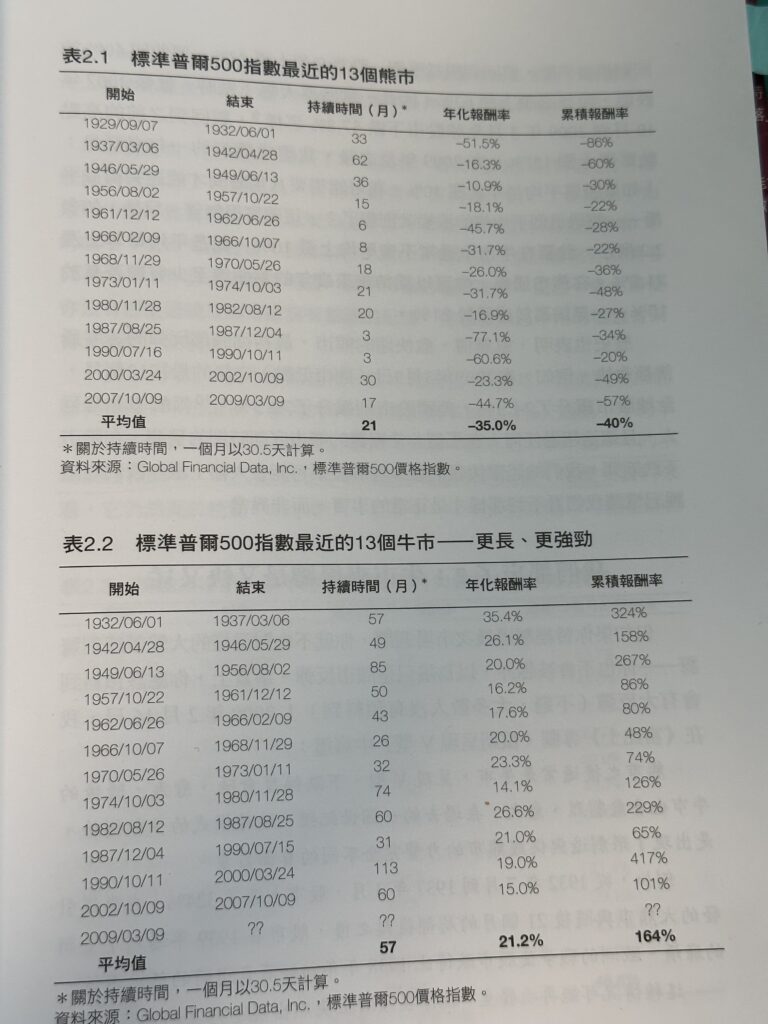

下面我摘錄一下肯恩費雪的文字及整理的圖表,讓我們可一窺過去歷史股市的熊市、牛市及漲漲跌跌,進而可以更充容面對未來的未知市場。

股市先於經濟成長的常態

股市在2009年3月觸底,比經濟衰退更早,接著股市開始上漲,三個月後。全球股市從底部上漲了44.1%,十二個月後全球股市上漲74.3%。

如果你認為這次不一樣,是一個永遠停滯的時代,而不是每次熊市都會出現的正常常態,那麼你就會錯過這次的飆漲。

上面這個圖我們可以發現,任何一個時期牛市出現的時間,都會早於經濟衰退時間,常常早於半年甚至到10個月以上,換句話說,如果我們要等到市場上總經的壞消息銷聲匿跡,那股市想必已經漲了一大段,在空頭時後,因為每天處在一直跌的環境中,即使空頭的疑雲漸漸消失,經濟慢慢復甦,但說數時候投資者依然非常害怕,我們錯誤的認為這次的經濟衰退或是信貸危機等等,會影響股市很久很久,甚至會感覺黑暗永遠不會遠離,不相信資本市場有超乎尋常的復甦力,肯恩費雪在這本書用很多角度告訴我們,熊市只是短暫的過客,每一次衰退常常迎來更大的股市復甦,並且用數據圖表告訴我們,長期熊市並不存在,投資人應該要把握漫長的牛市。

人們經常會認為新一輪牛市保持謹慎是明智的,儘管歷史告訴,如果你已成長為導向,錯誤的看空可能會對長期報酬率造成更大的傷害,但人們還是認為,看的太空而犯錯,比看的太多而犯錯要好。

事實上,1926年到2010年年底,標準普爾500指數的年化報酬率為9.8%,而那是包括了牛市與熊市,平均數就是包括所有東西的平均值,當投資者經歷了低迷的年份時,他們通常認為不景氣一兩年就會毀掉一切,它們永遠不會經歷到任何像是長期股票報酬這樣的東西。

長期報酬率一直都包括下跌的年份,也將會繼續包含下跌的年份,下跌的年份是生活中的現實,只要你能好好的分散風險(即不要將大量資金配置在少數幾檔股票上,也不要大量投資於一個或少數幾個產業)並堅持適當的策略,那麼歷史會告訴你,股市中的壞年分會被後來更大更頻繁的好年份所淹沒。

從上面這個摘錄的圖可以發現,熊市持續時間約略為21個月,而牛市持續的時間為57個月,這也證明了上面摘錄的文字,壞年份終究會被好年份所淹沒。

快速結論(文字包括了涓涓個人解讀)

1.股市先於經濟成長是常態–因此不要等待全數沒有壞消息才開始進場買股票。

2.長期報酬率一直都包括下跌的年份,只要你能好好的分散風險(即不要將大量資金配置在少數幾檔股票上,也不要大量投資於一個或少數幾個產業),年化報酬率9%以上是非常有可能。

推薦閱讀:書籍-致富心態心得分享